11-Mayo-2023

TSX-V: CWV: En el día de hoy, Crown Point Energy Inc. (“Crown Point” o la “Compañía”) anunció sus resultados operativos y financieros correspondientes al período de tres meses finalizado el 31 de marzo de 2023.

La Compañía presentará copias de sus estados financieros consolidados intermedios condensados no auditados y de la reseña y perspectiva operativa y financiera (la “reseña y perspectiva operativa y financiera”) al 31 de marzo de 2023 ante las autoridades regulatorias de títulos valores de Canadá, a cuya información se podrá acceder a través del perfil de la Compañía en www.sedar.com y en su sitio web, www.crownpointenergy.com. Todas las cifras en dólares se encuentran expresadas en dólares estadounidenses (“USD”), salvo que se indique lo contrario. Las referencias a “ARS” aluden al peso argentino.

En la siguiente reseña, se puede hacer referencia al período de tres meses finalizado el 31 de marzo de 2023 como “1° trimestre de 2023”. Se puede hacer referencia al período de tres meses comparativo finalizado el 31 de marzo de 2022 como “1° trimestre de 2022”.

RESUMEN DEL 1° TRIMESTRE DE 2023

Durante el 1° trimestre de 2023, la Compañía:

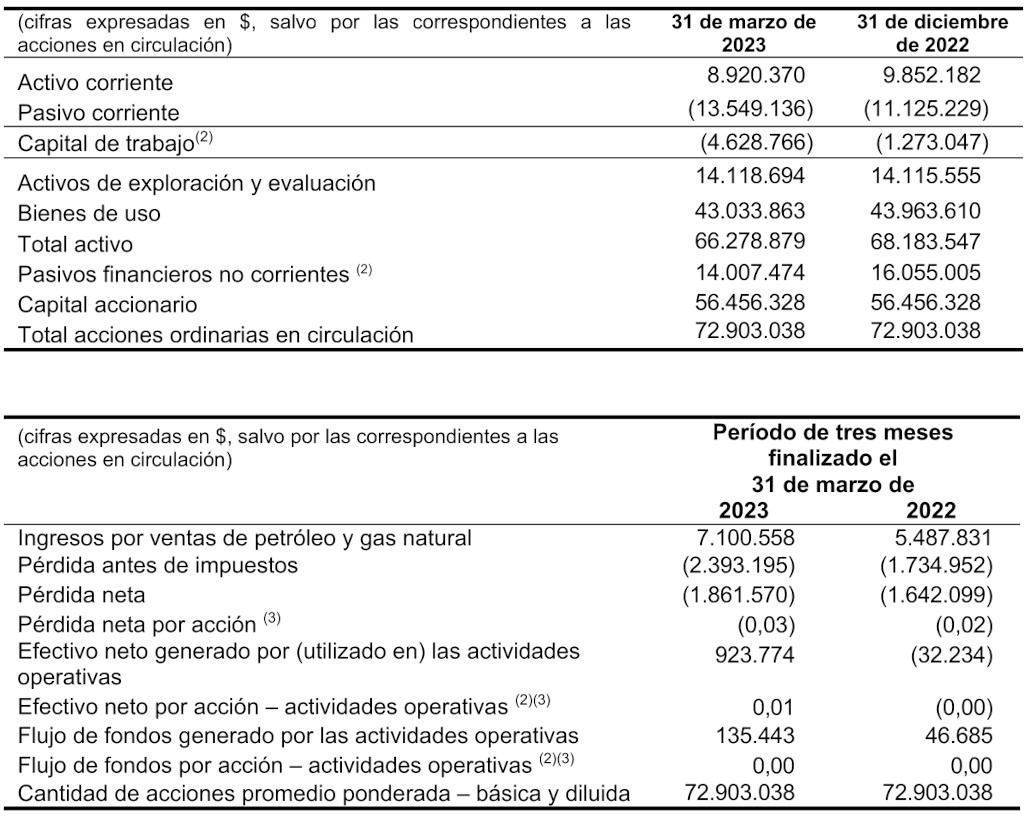

- Informó un efectivo neto generado por las actividades operativas de $0,9 millones y un flujo de fondos generado por actividades operativas de $0,1 millones en comparación con el 1° trimestre de 2022, donde informó un efectivo neto utilizado en actividades operativas de $0,03 millones y un flujo de fondos generado por actividades operativas de $0,05 millones;

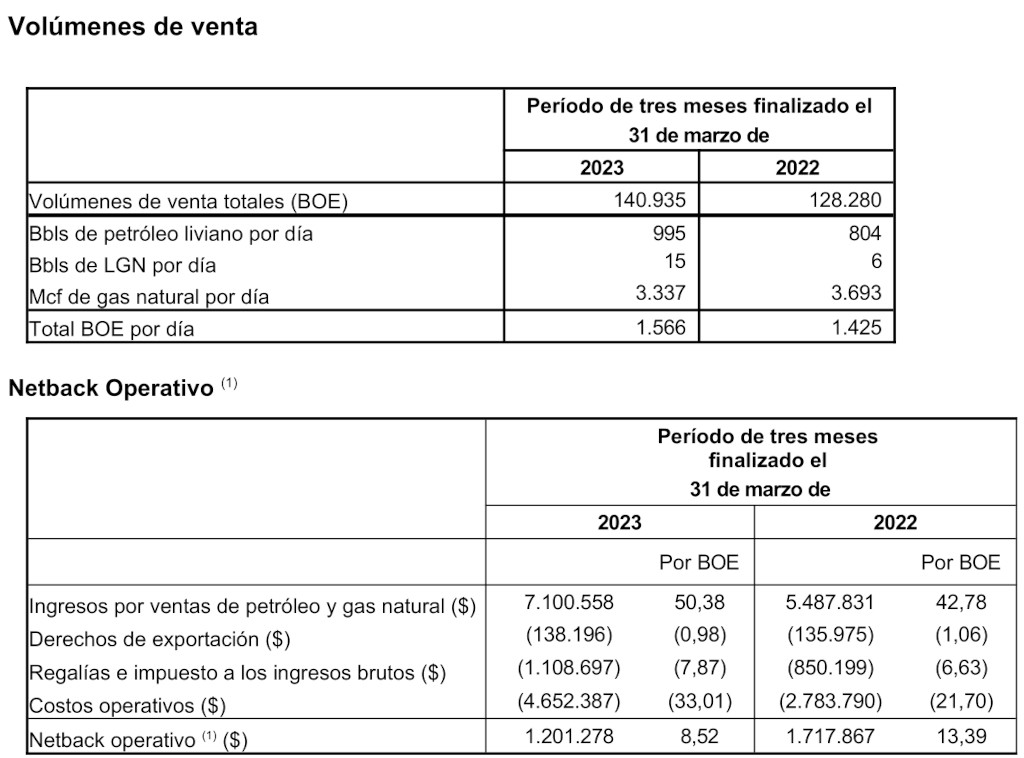

- Obtuvo un ingreso por ventas de petróleo y gas natural de $7,1 millones sobre un volumen de ventas diarias promedio total de 1.566 BOE por día, lo que representa un aumento respecto a los $5,5 millones obtenidos sobre un volumen de ventas diarias promedio total de 1.425 BOE por día en el 1° trimestre de 2022. En el 1° trimestre de 2023 se registraron mayores volúmenes de venta de petróleo de la Concesión de PPCO, adquirida en el 3° trimestre de 2022, y mayores volúmenes de ventas de la Concesión de TDF;

- Recibió un promedio de $4,33 por mcf de gas natural y $64,42 por bbl de petróleo en comparación con $2,84 por mcf de gas natural y $62,49 por bbl de petróleo recibidos en el 1° trimestre de 2022;

- Informó un netback operativo de $8,52 por BOE(1), lo que representa una reducción respecto a los $13,39 por BOE registrados en el 1° trimestre de 2022;

- Obtuvo $1,9 millones de préstamos para capital de trabajo y sobregiros y devolvió $0,2 millones en préstamos para capital de trabajo;

- Informó una pérdida antes de impuestos de $2,4 millones y una pérdida neta de $1,9 millones, en comparación con el 1° trimestre de 2022, donde la Compañía informó una pérdida antes de impuestos de $1,7 millones y una pérdida neta de $1,6 millones;

- Informó un déficit de capital de trabajo(2) de $4,6 millones.

(1)Índice financiero no contemplado en las NIIF. Véase “Medidas no contempladas en las NIIF y otras medidas financieras”.

(2) Medida de gestión de capital. Véase “Medidas no contempladas en las NIIF y otras medidas financieras”.

HECHOS POSTERIORES

Con posterioridad al 31 de marzo, la Compañía:

- Obtuvo $2,9 millones, y devolvió $0,2 millones, en préstamos para capital de trabajo y sobregiros.

Reseña Operativa

Concesión de Tierra del Fuego (“TDF” o las “Concesiones de TDF”)

La Compañía, junto con sus socios de la UTE, prevé completar en 2023 el 15% remanente del oleoducto que se extiende desde la terminal de almacenamiento de petróleo en Cruz del Sur hasta la terminal marítima Río Cullen operada por Total Austral. En el ínterin, Crown Point y sus socios de la UTE están exportando petróleo por vía terrestre hasta la refinería ENAP situada en San Gregorio, Chile, y hasta las instalaciones de Total Austral en Río Cullen. El precio de venta tanto en San Gregorio como en Río Cullen se vende a un descuento respecto al precio Brent.

Durante el 1° trimestre de 2023, la producción de petróleo en San Martín fue en promedio de 541 bbls (186 bbls netos) por día de petróleo. En el 1° trimestre de 2023, se instaló una bomba electro-sumergible en el pozo SMx-1002 para estabilizar la producción, y el pozo SM.a-1003 fue convertido a un pozo de desechos para capturar el agua de formación del yacimiento San Martín.

Durante el 1° trimestre de 2023, las ventas de gas natural en la concesión Las Violetas fueron en promedio de 8.130 mcf (2.824 mcf netos) por día y la producción de petróleo fue en promedio de 320 bbls (111 bbls netos) por día de petróleo.

Concesiones de Mendoza (las “Concesiones de Mendoza”)

Durante el 1° trimestre de 2023, la UTE realizó reparaciones en dos pozos de inyección y en un pozo de petróleo en la concesión de Chañares Herrados (la “Concesión de CH”). La producción de petróleo de la Concesión de CH para el 1° trimestre de 2023 fue en promedio de 1.145 bbls (572 bbls netos) por día de petróleo.

Durante el 1° trimestre de 2023, la UTE realizó una reparación en un pozo de petróleo en la concesión de Puesto Pozo Cercado Oriental (la “Concesión de PPCO”). La producción de petróleo de la Concesión de PPCO para el 1° trimestre de 2023 fue en promedio de 208 bbls (104 bbls netos) por día de petróleo.

Permiso de Evaluación de Cerro de Los Leones (“CLL” o el “Permiso de CLL”)

En febrero de 2023, la Provincia de Mendoza dictó la Resolución N° 208, que otorgó formalmente el Permiso de CLL sobre toda el área de CLL por un plazo de 18 meses desde el 23 de febrero de 2022 hasta el 23 de octubre de 2023.

PERSPECTIVAS

El gasto de capital en activos desarrollados y productivos presupuestado de la Compañía para el ejercicio 2023 asciende a $13,2 millones. En el 1° trimestre de 2023, la Compañía incurrió en $1,0 millones de gastos de capital, compuestos por $0,2 millones destinados a las Concesiones de TDF y $0,8 millones a las Concesiones de Mendoza.

Asimismo, la Compañía prevé invertir $0,8 millones en pruebas a realizarse en las capas de arenisca que contienen gas del Grupo Neuquén en CLL a lo largo de 2023.

INFORMACIÓN FINANCIERA RESUMIDA (1)

(1) Aplicamos las Normas Internacionales de Información Financiera (“NIIF”); sin embargo, la Compañía también emplea ciertas medidas no contempladas en las NIIF para analizar el desempeño financiero, la situación patrimonial y el flujo de fondos, entre ellas el “netback operativo”. Asimismo, también se emplean otras medidas financieras para analizar el desempeño. Estas medidas no contempladas en las NIIF y otras medidas financieras no tienen significados estandarizados indicados en las NIIF y por ende pueden no ser comparables con medidas similares presentadas por otras entidades. Las medidas no contempladas en las NIIF y otras medidas financieras no deben considerarse medidas más significativas que las medidas financieras calculadas conforme a las NIIF, tales como la ganancia (pérdida) neta, los ingresos por ventas de petróleo y gas natural y el efectivo neto generado por (utilizado en) las actividades operativas, como indicadores del desempeño de la Compañía.

(2) “Capital de trabajo” es una medida de gestión de capital. “Pasivos financieros no corrientes” es una medida financiera complementaria. “Efectivo neto por acción – actividades operativas” es una medida financiera complementaria. “Flujo de fondos por acción – actividades operativas” es una medida financiera complementaria. Véase “Medidas no contempladas en las NIIF y otras medidas financieras”.

(3) Todas las cifras por acción son iguales para la cantidad promedio ponderada básica y diluida de acciones en circulación de los períodos. Las opciones tienen efecto antidilución en períodos de pérdida. La suma de las cantidades por acción puede no coincidir debido al redondeo.

(1) El “Netback operativo” es una medida no contemplada en las NIIF. El “Netback operativo por BOE” es un índice no contemplado en las NIIF. Véase “Medidas no contempladas en las NIIF y otras medidas financieras”.

Ante cualquier consulta, contactarse con:

| Gabriel Obrador Presidente y Director Ejecutivo Teléfono: (403) 232-1150 Crown Point Energy Inc. gobrador@crownpointenergy.com |

Marisa Tormakh Vicepresidenta de Finanzas y Directora Financiera Teléfono: (403) 232-1150 Crown Point Energy Inc. mtormakh@crownpointenergy.com |

Información sobre Crown Point

Crown Point Energy Inc. es una compañía internacional de exploración y desarrollo de petróleo y gas con sede en Calgary, Canadá, constituida en Canadá, cuyas acciones cotizan en la Bolsa de Valores de Toronto y que posee operaciones en Argentina. Las actividades de exploración y desarrollo de Crown Point están concentradas en tres cuencas de producción de Argentina, la Cuenca Austral, situada en la Provincia de Tierra del Fuego, y las Cuencas Neuquina y Cuyana, en la Provincia de Mendoza. Crown Point tiene una estrategia basada en construir una cartera de activos productivos, introducir mejoras en la producción y aprovechar oportunidades de exploración para sentar las bases de su futuro crecimiento.

Advertencia

Medidas no contempladas en las NIIF y otras medidas financieras: En este comunicado de prensa y en otros materiales difundidos por la Compañía, empleamos ciertas medidas para analizar el desempeño financiero, la situación patrimonial y el flujo de efectivo. Estas medidas no contempladas en las NIIF y otras medidas financieras no tienen significados estandarizados indicados en las NIIF y por ende pueden no ser comparables con medidas similares presentadas por otras entidades. Las medidas no contempladas en las NIIF y otras medidas financieras no deben considerarse medidas más significativas que las medidas financieras calculadas conforme a las NIIF, tales como la ganancia (pérdida) neta, los ingresos por ventas de petróleo y gas natural y el efectivo neto generado por (utilizado en) las actividades operativas, como indicadores del desempeño de la Compañía.

“Flujo de fondos por acción – actividades operativas” es una medida financiera complementaria. El flujo de fondos por acción – actividades operativas se compone del flujo de fondos generado por (utilizado en) las actividades operativas dividido la cantidad promedio ponderada básica y diluida de acciones ordinarias en circulación del período. Véase “Información Financiera Resumida”.

“Efectivo neto por acción – actividades operativas” es una medida financiera complementaria. El efectivo neto por acción – actividades operativas se compone del efectivo neto generado por (utilizado en) las actividades operativas dividido por la cantidad promedio ponderada básica y diluida de acciones ordinarias en circulación del período. Véase “Información Financiera Resumida”.

“Pasivos financieros no corrientes” es una medida financiera complementaria. Los pasivos financieros no corrientes se componen de las porciones no corrientes de deudas comerciales y otros pasivos, impuestos a pagar, documentos a pagar y pasivos por arrendamientos, según surge de los estados de situación patrimonial consolidados de la Compañía. Véase “Información Financiera Resumida”.

“Netback operativo” es una medida no contemplada en las NIIF. El netback operativo se compone de los ingresos por ventas de petróleo y gas natural, menos los derechos de exportación, regalías e impuesto a los ingresos brutos y costos operativos. La dirección considera que esta es una medida complementaria útil de la rentabilidad de la Compañía con relación a los precios de los commodities. Véase “Netback operativo” para una conciliación del netback operativo con los ingresos por ventas de petróleo y gas natural, que es nuestra medida más cercana contemplada en las NIIF.

“Netback operativo por BOE” es un índice no contemplado en las NIIF. El Netback operativo por BOE se compone del netback operativo dividido por los volúmenes de venta en BOE del período. La dirección considera que esta es una medida complementaria útil de la rentabilidad de la Compañía con relación a los precios de los commodities. Asimismo, la dirección considera que el netback operativo por BOE es una medida clave de desempeño de la industria que mide la eficiencia operacional y brinda a los inversores información que también es presentada usualmente por otras productoras de petróleo crudo y gas natural. El netback operativo es una medida no contemplada en las NIIF. Véase “Netback Operativo” para ver la forma de cálculo del netback operativo por BOE.

“Capital de trabajo” es una medida de gestión de capital. El capital de trabajo se compone del activo corriente menos el pasivo corriente. La dirección considera que el capital de trabajo es una medida útil para evaluar la posición de capital de la Compañía y su capacidad de llevar adelante sus compromisos de exploración existentes y su participación en programas de desarrollo. Véase “Información Financiera Resumida” para una conciliación del capital de trabajo con el activo corriente y el pasivo corriente, que son nuestras medidas más cercanas contempladas en las NIIF.

Abreviaturas y presentación de BOE: “API” significa gravedad API (la sigla en inglés del American Petroleum Institute), la cual es una indicación de la gravedad específica del crudo medida en una escala de gravedad API, “bbl” significa barril, “bbls” significa barriles, “BOE” significa barril equivalente de petróleo, “km” significa kilómetros; “km2” significa kilómetros cuadrados; “m” significa metros; “”mm” significa milímetros; “mcf” significa miles de pies cúbicos, “mmcf” significa millones de pies cúbicos, “LGN” significa líquidos de gas natural, “psi” significa libras por pulgada cuadrada; “UTE” significa Unión Transitoria de Empresas, que constituye un contrato de joint venture inscripto establecido bajo las leyes de Argentina; “WI” significa participación, e “YPF” significa Yacimientos Petrolíferos Fiscales S.A. Todas las conversiones de BOE incluidas en este comunicado de prensa provienen de la conversión de gas natural en petróleo a una razón de seis mcf de gas por un bbl de petróleo. El término BOE puede ser conducente a error, en especial, si se utiliza en forma aislada. La conversión de BOE a una razón de seis mcf de gas por un bbl de petróleo (6 mcf: 1 bbl) se basa en un método de conversión de equivalencias de energía aplicable en la boquilla del quemador y no representa una equivalencia de valores a boca de pozo. Atento a que la razón de valor basada en el precio del crudo comparado con el precio del gas natural en Argentina puede diferir eventualmente de la razón de conversión de equivalencias de energía de 6:1, el uso de una conversión a razón de 6:1 puede conducir a error como indicación de valor.

Índices de producción iniciales: Toda referencia en este documento a índices de producción iniciales es útil para confirmar la presencia de hidrocarburos. Sin embargo, dichos índices no son determinantes de los índices a los que los pozos en cuestión seguirán en producción y luego comenzarán a agotarse. Por otra parte, dichos índices también pueden incluir fluidos de “petróleo de carga” recuperado utilizado en la estimulación durante la terminación del pozo. Si bien son alentadores, se recomienda al lector no depositar excesiva confianza en dichos índices al calcular la producción total de la Compañía. Los índices de producción iniciales se pueden estimar sobre la base de estimaciones de terceros o de los pocos datos que por el momento están a disposición. En todos los casos en el presente, los índices de producción iniciales no son necesariamente indicativos del desempeño a largo plazo del pozo o de los yacimientos relevantes o de la eventual recuperación de hidrocarburos.

Información sobre hechos futuros: Este documento contiene información sobre hechos futuros. Esta información se relaciona con acontecimientos futuros y con el futuro desempeño de la Compañía. Toda la información y las declaraciones contenidas en el presente que no sean de índole claramente histórica constituyen información sobre hechos futuros. Dicha información representa las proyecciones internas, estimaciones, expectativas, creencias, planes, objetivos, supuestos, intenciones o declaraciones de la Compañía sobre acontecimientos futuros o sobre su futuro desempeño. Esta información conlleva riesgos, incertidumbres y demás factores, conocidos o desconocidos, que podrían provocar que los resultados o acontecimientos reales difieran significativamente de los anticipados en dicha información sobre hechos futuros. Asimismo, este documento puede contener información sobre hechos futuros proveniente de fuentes de la industria externas. Crown Point cree que las expectativas reflejadas en esta información sobre hechos futuros son razonables. Sin embargo, no debe depositarse excesiva confianza en esta información sobre hechos futuros ya que no se puede asegurar que los planes, las intenciones o las expectativas sobre las cuales se basa irán a ocurrir o a concretarse. Este comunicado de prensa contiene información sobre hechos futuros relativa a las siguientes cuestiones, entre otras: en “Reseña Operativa”, los planes de la Compañía para las futuras operaciones en las Concesiones de TDF, las Concesiones de Mendoza y el Permiso de CLL y los beneficios que prevé obtener de ellos y las oportunidades en que habrán de realizarse; en “Perspectivas”, el presupuesto de gastos de capital estimados de la Compañía para el ejercicio 2023, y los gastos de capital que prevé realizar en las Concesiones de TDF, las Concesiones de Mendoza y el Permiso de CLL; en la sección “Información sobre Crown Point”, todos los elementos que hacen a la estrategia de negocio y al objeto de la Compañía. Por otra parte, cabe destacar que la información sobre reservas y recursos se considera información sobre hechos futuros, pues conlleva la evaluación implícita, basada en ciertas estimaciones y supuestos, de que las reservas y los recursos descriptos se podrán producir económicamente en el futuro. Se advierte al lector que si bien la Compañía considera que dicha información es razonable, la misma podría resultar ser incorrecta. Los resultados reales obtenidos durante el período proyectado pueden variar respecto a la información provista en este documento debido a numerosos riesgos e incertidumbres y demás factores, conocidos y desconocidos. Existen distintos riesgos y demás factores que podrían provocar que los resultados reales difieran significativamente de los expresados en la información sobre hechos futuros vertida en este documento, incluyendo, sin limitación, los siguientes: que la Compañía experimente demoras en la construcción del oleoducto que se conectará a la terminal marítima Río Cullen o el riesgo de que no pueda finalizarlo; el riesgo de que la Compañía no pueda transportar petróleo por vía terrestre a la refinería Enap y/o a la terminal marítima Rio Cullen y/o el riesgo de que el costo de hacerlo incremente y/o se torne antieconómico; el riesgo de que la Compañía reciba un precio por el petróleo que produce con un descuento significativo respecto al precio del Brent; los riesgos y otros factores que se describen en la sección ““Riesgos e incertidumbres del negocio” de la reseña y perspectiva operativa y financiera de la Compañía para el período de tres meses finalizado el 31 de marzo de 2023 y en la sección “Factores de riesgo” del último formulario de información anual presentado por la Compañía, el cual se encuentra disponible en el sitio web de SEDAR, www.sedar.com. Con respecto a la información sobre hechos futuros contenida en este documento, la Compañía ha elaborado supuestos respecto a diversas cuestiones, entre ellas, el costo de construcción del oleoducto antes mencionado y el momento en que habrá de hacerlo; los costos de transporte; que la pandemia de COVID-19 (coronavirus) no tendrá un impacto significativo en la Compañía y sus operaciones a futuro, entre otros, en (i) la demanda de crudo, LGN y gas natural, (ii) la cadena de suministro de la Compañía, incluida su capacidad de obtener los equipos y servicios necesarios, (iii) la capacidad de la Compañía de producir, transportar y/o comercializar el crudo, LGN y el gas natural que produce; y (iv) la capacidad de los clientes, socios de UTEs y otras partes de contratos con la Compañía de cumplir con sus obligaciones contractuales hacia ella; la capacidad y voluntad de los países miembros de la OPEP+ y otros grandes productores de crudo de equilibrar los niveles de producción de crudo y así sostener mayores precios del crudo a escala mundial; que el concurso preventivo de Roch S.A. no tenga un impacto negativo sobre su capacidad de operar las Concesiones de TDF, y que por ende no produzca un impacto negativo en la UTE de TDF, las Concesiones de TDF y/o la Compañía; asuntos relacionados con la adquisición por parte de la Compañía de las participaciones en las Concesiones de Mendoza, entre ellos el monto y las oportunidades en que se habrán de realizar las inversiones de capital en ellas, sus índices de producción y los ingresos a obtener de las mismas y la capacidad de la UTE de reducir sus costos operativos; el impacto que tiene la inflación en Argentina y la devaluación del peso argentino frente al USD para la Compañía; el impacto de una mayor competencia; la estabilidad general de la coyuntura económica y política en la que opera la Compañía, lo que abarca operar en un marco jurídico y regulatorio coherente en Argentina; los futuros precios del petróleo, gas natural y LGN (incluidos los efectos que puedan tener sobre los mismos programas de incentivo del gobierno y los controles de precios del gobierno); la recepción oportuna de las aprobaciones regulatorias requeridas; la capacidad de la Compañía de obtener empleados calificados, equipos y servicios en forma oportuna y económicamente rentable; los resultados de las actividades de perforación; el costo de obtener equipos y personal para cumplir con el plan de inversiones en bienes de capital de la Compañía; la capacidad de las operadoras de los proyectos en los que la Compañía tiene participación de operar los yacimientos de manera segura, eficiente y efectiva; el hecho de que la Compañía no pagará dividendos en el futuro previsible; la capacidad de la Compañía de obtener financiamiento en términos aceptables, de ser necesario y en el momento oportuno; la capacidad de la Compañía de hacer frente al servicio de sus deudas oportunamente; los índices de producción y los índices de agotamiento del yacimiento; la capacidad de reemplazar y expandir las reservas de petróleo y gas natural mediante actividades de adquisición, desarrollo y exploración; los plazos y costos de las actividades de construcción y ampliación de ductos, capacidad de almacenamiento e instalaciones y la capacidad de la Compañía de garantizar el transporte adecuado de productos; los tipos de cambio de las divisas, la inflación y las tasas de interés; el marco regulatorio en materia de regalías, impuestos y asuntos ambientales en Argentina; y la capacidad de la Compañía de comercializar exitosamente el petróleo y el gas natural que produce. La dirección de Crown Point ha incorporado el resumen precedente de supuestos y riesgos relacionados con la información sobre hechos futuros incluida en este documento con el fin de proporcionar al público inversor una perspectiva más cabal sobre las futuras operaciones de la Compañía. Se advierte al lector que esta información puede no ser apropiada para otros propósitos. También se advierte al lector que las listas precedentes de factores no son taxativas. La información sobre hechos futuros vertida en este documento se encuentra expresamente supeditada a esta advertencia. La información sobre hechos futuros contenida en el presente se brinda a la fecha de este documento y la Compañía desconoce toda intención u obligación de actualizarla públicamente, ya sea como consecuencia de información nueva, acontecimientos o resultados futuros o por otras razones, salvo en la medida de lo exigido por las leyes canadienses sobre títulos valores aplicables.

Ni la Bolsa de Valores de Toronto ni su Proveedor de Servicios Regulatorios (conforme ese término se define en las políticas de la Bolsa de Valores de Toronto) asumen responsabilidad alguna por la adecuación o exactitud de este comunicado de prensa.