9-Marzo-2023

TSX-V: CWV: En el día de hoy, Crown Point Energy Inc. (“Crown Point”, o la “Compañía”) anunció cierta información sobre reservas correspondiente al ejercicio finalizado el 31 de diciembre de 2022. Todas las cifras en dólares se encuentran expresadas en dólares estadounidenses (“USD” o “US$“), salvo que se indique lo contrario, y “MMUS$” significa millones de USD.

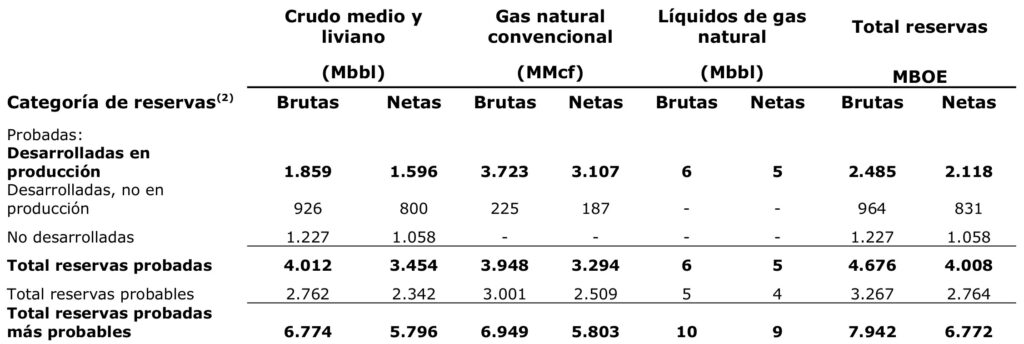

McDaniel & Associates Consultants Ltd. (“McDaniel”), una firma de evaluación de reservas calificada independiente, evaluó las reservas de petróleo y gas natural atribuibles a todos los activos de Crown Point al 31 de diciembre de 2022 sobre la base de proyecciones de precios y costos y de conformidad con el Instrumento Nacional 51-101 (“NI 51-101“) y el Manual Canadiense de Evaluación de Petróleo y Gas (el “Manual Canadiense de Evaluación de Petróleo y Gas“). El informe de evaluación elaborado por McDaniel (el “Informe de McDaniel“) también presenta el valor presente neto estimado de los ingresos netos futuros asociados a las reservas de Crown Point. El siguiente cuadro contiene un resumen de las reservas de crudo, gas natural y líquidos de gas natural de Crown Point evaluadas por McDaniel, y el respectivo valor presente neto de los ingresos netos futuros relacionados con tales reservas al 31 de diciembre de 2022.

El siguiente cuadro presenta, en total, las reservas probables y probadas brutas y netas de la Compañía, calculadas utilizando proyecciones de precios y costos, por tipo de producto y por barril equivalente de petróleo, al 31 de diciembre de 2022.

RESUMEN DE RESERVAS AL 31 DE DICIEMBRE DE 2022

(precios y costos proyectados)

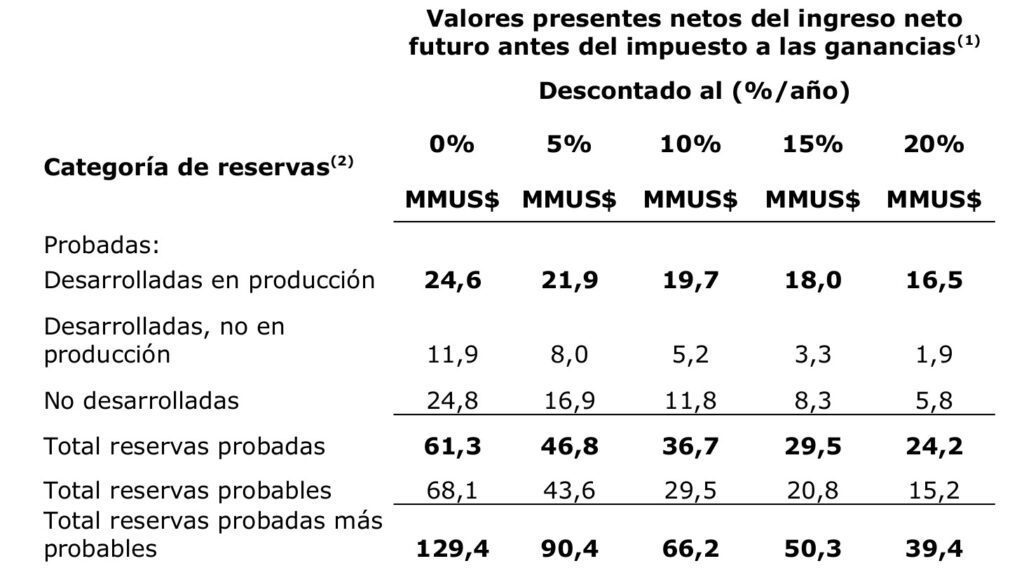

El siguiente cuadro presenta, en total, el valor presente neto de los ingresos netos futuros de la Compañía atribuibles a las categorías de reservas indicadas en el cuadro anterior, calculado utilizando proyecciones de precios y costos, antes de deducir el cargo por el impuesto a las ganancias futuro, y calculado sin descuento y utilizando tasas de descuento del 5%, 10%, 15% y 20%.

RESUMEN DEL VALOR PRESENTE NETO DEL INGRESO NETO FUTURO

AL 31 DE DICIEMBRE DE 2022

(precios y costos proyectados)

(1) Los valores presentes netos estimados del ingreso neto futuro indicados no representan el valor razonable de mercado.

(2) Las definiciones de las distintas categorías de reservas son las indicadas en NI 51-101 y en el Manual Canadiense de Evaluación de Petróleo y Gas.

Las reservas probadas más probables (“2P“) brutas de la Compañía al 31 de diciembre de 2022, evaluadas por McDaniel, ascendieron a 7.942 MBOE frente a 6.922 MBOE al 31 de diciembre de 2021. Este incremento en las reservas 2P es atribuible a la adquisición en agosto de 2022 de una participación del 50% en la concesión para la producción de petróleo del área de Puesto Pozo Cercado Oriental (“PPCO”) en la Provincia de Mendoza y a la incorporación de reservas probables de las concesiones de Tierra del Fuego (“TDF”) en reconocimiento a la intención de la Compañía de participar con la UTE de TDF en la obtención de una prórroga de 10 años en el plazo original de las concesiones de TDF (que finaliza en agosto de 2026), compensado, en parte, por costos operativos mayores a los proyectados y la ausencia de una campaña de perforación para reemplazar la producción de petróleo y gas de 2022 (634 MBOE).

El valor presente neto estimado antes de impuestos de las reservas 2P de la Compañía al 31 de diciembre de 2022 (descontado al 10%) fue de $66,2 millones, en comparación con $58,4 millones al 31 de diciembre de 2021. El incremento del valor presente neto antes de impuestos obedece a diversos factores, entre ellos, la mencionada adquisición de la participación del 50% en la concesión para la producción de petróleo de PPCO, la mejora en los precios del petróleo y gas en el mercado interno de Argentina y la incorporación de reservas probables de gas en reconocimiento de la referida intención de obtener una prórroga de 10 años en las concesiones de TDF, compensado, en parte, por el agotamiento de reservas de la Compañía a causa de la producción y la ausencia de una campaña de perforación en 2022.

Aproximadamente el 30% del valor presente neto antes de impuestos de las reservas 2P de la Compañía (descontado al 10%) se clasifica como reservas “desarrolladas en producción” y el valor presente neto antes de impuestos del ingreso neto futuro relacionado con las reservas probadas totales de la Compañía (descontado al 10%) representa aproximadamente el 55% del valor presente neto antes de impuestos del ingreso neto futuro de la Compañía relacionado con todas sus reservas 2P. El crudo representa aproximadamente el 85% de las reservas 2P brutas de la Compañía al 31 de diciembre de 2022 frente al 86% al 31 de diciembre de 2021, mientras que el gas natural representa el 15% restante de las reservas 2P brutas de la Compañía al 31 de diciembre de 2022 frente al 14% al 31 de diciembre de 2021.

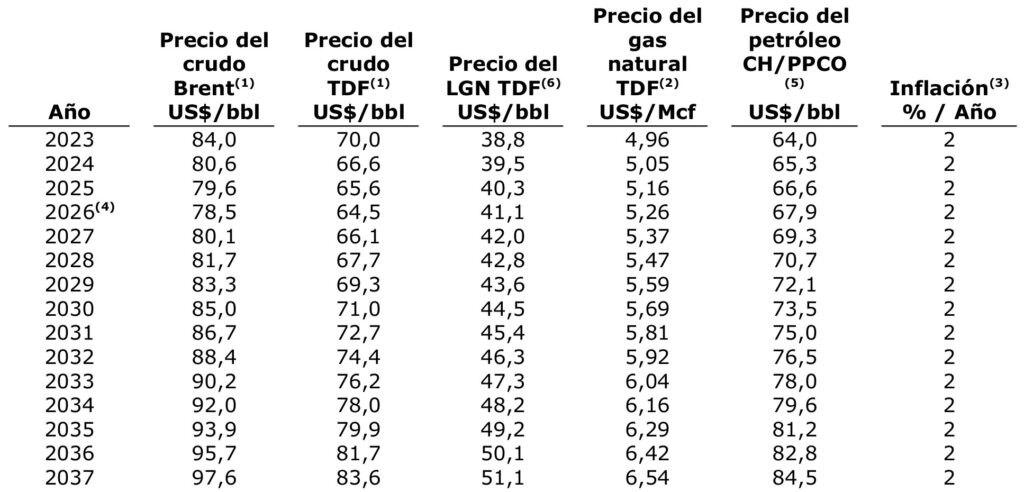

El siguiente cuadro presenta, para cada tipo de producto, los supuestos de precios utilizados por McDaniel para calcular los datos de reservas aquí presentados al 31 de diciembre de 2022.

RESUMEN DE SUPUESTOS DE PRECIOS Y TASAS DE INFLACIÓN

AL 31 DE DICIEMBRE DE 2022 (precios y costos proyectados)

(1) Las proyecciones de precios del crudo de Tierra del Fuego (“TDF“) se basan en el precio de referencia proyectado del crudo Brent publicado por McDaniel, menos un descuento de US$14,00 por bbl.

(2) La producción de gas natural de las concesiones de TDF se comercializa a clientes en TDF y también en el territorio continental de Argentina, recibiendo diferentes precios según lo oportunamente convenido en los contratos de compraventa. Las proyecciones de precios representan una combinación de dichos precios, ajustada por un poder calorífico de 1.050 Btu/Scf.

(3) Tasas de inflación utilizada en las proyecciones de costos.

(4) Las concesiones de TDF finalizan en agosto de 2026, salvo que las mismas sean prorrogadas previo acuerdo con la Provincia de TDF. Como se mencionó anteriormente, la Compañía prevé participar con la UTE de TDF para obtener una prórroga de 10 años en el plazo original de las concesiones de TDF.

(5) Las proyecciones de precios para el crudo producido en Chañares Herrados (“CH”) y Puesto Pozo Cercado Oriental (“PPCO”) de 2023 se basan en los precios realizados por ventas en el mercado interno, recibidos durante el segundo semestre de 2022, incrementado en un 2% anual a partir de entonces.

(6) El precio del LGN de TDF de 2023 se basa en el promedio del precio ponderado de 12 meses recibido en 2022, incrementado en un 2% anual a partir de entonces.

Se incluirá más información sobre la evaluación de reservas de la Compañía al 31 de diciembre de 2022 en las presentaciones en virtud del Instrumento Nacional 51-101 correspondientes al ejercicio finalizado el 31 de diciembre de 2022 que la Compañía realizará en tiempo y forma ante las autoridades regulatorias de títulos valores pertinentes de Canadá. Dicha información estará disponible en el perfil de la Compañía, en www.sedar.com y en el sitio web de la Compañía, www.crownpointenergy.com.

| Gabriel Obrador Presidente y Director Ejecutivo Teléfono: (403) 232-1150 Crown Point Energy Inc. gobrador@crownpointenergy.com |

Marisa Tormakh Vicepresidenta de Finanzas y Directora Financiera Teléfono: (403) 232-1150 Crown Point Energy Inc. mtormakh@crownpointenergy.com |

Información sobre Crown Point

Crown Point Energy Inc. es una compañía internacional de exploración y desarrollo de petróleo y gas con sede en Calgary, Canadá, constituida en Canadá, cuyas acciones cotizan en la Bolsa de Valores de Toronto y que posee operaciones en Argentina. Las actividades de exploración y desarrollo de Crown Point están concentradas en tres cuencas de producción de Argentina: la Cuenca Austral, situada en la Provincia de Tierra del Fuego y la Cuenca Neuquina y la Cuenca de Cuyo, situadas en la Provincia de Mendoza. Crown Point tiene una estrategia basada en construir una cartera de activos productivos, introducir mejoras en la producción y aprovechar oportunidades de exploración para sentar las bases de su futuro crecimiento.

Advertencias relativas al sector de petróleo y gas

El término barril equivalente de petróleo (“BOE“) puede ser conducente a error, en especial, si se utiliza en forma aislada. La conversión de BOE a una razón de seis mil pies cúbicos (6 Mcf) por un barril (1 bbl) se basa en un método de conversión de equivalencias de energía fundamentalmente aplicable en la boquilla del quemador y no representa una equivalencia de valores a boca de pozo. Asimismo, atento a que la razón de valor basada en el precio actual del crudo en Argentina comparado con el precio actual del gas natural en Argentina difiere significativamente de la equivalencia de energía de 6:1, el uso de una conversión a razón de 6:1 puede ser conducente a error como indicación de valor.

“MBOE” significa miles de barriles de equivalente de petróleo. “Mcf” significa miles de pies cúbicos. “MMcf” significa millones de pies cúbicos. “bbl” significa barril. “Mbbl” significa miles de barriles. “LGN” significa líquidos de gas natural. “Btu/Scf” significa unidad térmica británica por pie cúbico estándar.

Las estimaciones de reservas contenidas en este comunicado de prensa representan las reservas netas y brutas de la Compañía al 31 de diciembre de 2022. En el NI 51-101, el término reservas brutas se define como la participación (operativa o no operativa) de la Compañía antes de deducir regalías y sin incluir su participación en las regalías. En el NI 51-101, el término reservas netas se define como la participación (operativa o no operativa) de la Compañía después de deducir obligaciones relacionadas con regalías, más su participación en las regalías respecto a las reservas. No se debe asumir que el valor presente del los ingresos netos futuros estimados presentados en el cuadro precedente representan el valor razonable de mercado de las reservas. No es posible asegurar que los supuestos sobre precios y costos proyectados se cumplirán y las variaciones pueden ser significativas. Los cálculos de recuperación y reservas de crudo, líquidos de gas natural y gas natural contenidas en el presente son estimaciones solamente y no se puede garantizar que las reservas estimadas se recuperarán. Las reservas reales de crudo, gas natural y líquidos de gas naturales pueden ser mayores o menores que las estimadas en el presente.

Los ingresos netos futuros se estimaron utilizando proyecciones de precios que surgen del desarrollo y la producción previstos de las reservas de la Compañía, neto de las respectivas regalías, costos operativos, costos de desarrollo, costos de abandono y costos de recuperación y se exponen antes de la provisión para intereses y gastos generales y administrativos. Los ingresos netos futuros se presentan antes de impuestos.

Las estimaciones de reservas e ingreso neto futuro para activos individuales pueden no reflejar el mismo nivel de confianza que las estimaciones de reservas e ingreso neto futuro correspondientes a todos los activos, debido al efecto de la suma.

Declaraciones sobre hechos futuros

Cierta información incluida en este documento es considerada información sobre hechos futuros y necesariamente supone riesgos e incertidumbres, algunos de los cuales son ajenos al control de Crown Point. La información sobre hechos futuros del presente incluye: la intención de la Compañía de participar con la UTE de TDF en la obtención de una prórroga de 10 años en el plazo original de las concesiones de TDF (que finaliza en agosto de 2026); y los supuestos de precios y tasa de inflación proyectados que se detallan en el presente. Asimismo, la información relativa a las reservas de la Compañía se considera información sobre hechos futuros, pues conlleva la evaluación implícita, basada en ciertas estimaciones y supuestos, de que las reservas descriptas se podrán producir económicamente en el el futuro. Dichos riesgos incluyen, sin limitación: el riesgo de que la UTE de TDF no pueda obtener una prórroga de 10 años en el plazo original de las concesiones de TDF, ya sea en lo absoluto o en términos aceptables, y/o que se demore la obtención de dicha prórroga; los riesgos que suponen las pandemias y los brotes de enfermedades infecciosas, como el COVID-19, para la industria de petróleo y gas en general y para nuestra empresa, en particular; riesgos asociados a la exploración, desarrollo, explotación, producción, comercialización y transporte de petróleo y gas, incluido el riesgo de que la infraestructura en la que se apoya la Compañía para producir, transportar y vender sus productos se averíe y requiera piezas que no estén disponibles de inmediato o reparaciones que no puedan realizarse en forma oportuna, y que afecten la capacidad de la Compañía de operar y/o comercializar sus productos; los riesgos inherentes a llevar a cabo operaciones en Argentina, incluso los riesgos de que se modifiquen las reglamentaciones del gobierno (entre ellos, la adopción, modificación o cancelación de programas de incentivo del gobierno u otras leyes y reglamentaciones en materia de precios de los commodities, impuestos, controles cambiarios y restricciones a las exportaciones, en cada caso, que puedan afectar adversamente a Crown Point), riesgos de que las nuevas iniciativas del gobierno no tengan las consecuencias que la Compañía cree (incluidos los beneficios a obtener de las mismas), expropiación/nacionalización de activos, controles sobre los precios de los commodities, imposibilidad de exigir el cumplimiento de contratos en determinadas circunstancias, posible hiperinflación, imposición de controles cambiarios, riesgos asociados al eventual incumplimiento de la deuda pública de Argentina, y demás riesgos de orden económico y político; volatilidad en los precios de los commodities; fluctuación de divisas; imprecisiones en las estimaciones de reservas; riesgos ambientales; competencia de otros productores; imposibilidad de contratar servicios de perforación; estimación incorrecta del valor de adquisiciones e imposibilidad de materializar los beneficios derivados de las mismas; demoras ocasionadas por la imposibilidad de obtener las aprobaciones regulatorias requeridas; falta de disponibilidad de personal calificado o directivo; volatilidad del mercado bursátil; imposibilidad de acceder a capital suficiente a través de fuentes internas y externas; la necesidad de interrumpir, ventear y/o reducir la producción como consecuencia de la falta de infraestructura y/o de daños en la infraestructura existente; y cambios en las condiciones económicas o de la industria. Los resultados, el desempeño o los logros reales pueden diferir significativamente de los indicados, expresa o implícitamente, en la información sobre hechos futuros; por consiguiente, no se puede asegurar que los acontecimientos anticipados en la información sobre hechos futuros irán a suceder u ocurrir o, si así fuera, qué beneficios traerán aparejados para Crown Point. Con respecto a la información sobre hechos futuros contenida en este documento, la Compañía ha elaborado supuestos respecto a diversas cuestiones, entre ellas: la capacidad de la UTE de TDF de obtener una prórroga de 10 años en el plazo original de las concesiones de TDF en términos aceptables, así como la fecha en que ello podría suceder; el impacto de una mayor competencia; la estabilidad general de la coyuntura económica y política en Argentina; la recepción oportuna de las aprobaciones regulatorias requeridas; la capacidad de la Compañía de obtener empleados calificados, equipos y servicios en forma oportuna y económicamente rentable; los resultados de las actividades de perforación; el costo de obtener equipos y personal para cumplir con el plan de inversiones en bienes de capital de la Compañía; la capacidad de la operadora de los proyectos en los que la Compañía tiene participación de operar el yacimiento de manera segura, eficiente y productiva; la capacidad de la Compañía de obtener financiamiento en términos aceptables, de ser necesario y en el momento oportuno; la capacidad de la Compañía de hacer frente al servicio de la deuda en sus respectivos vencimientos; los índices de producción y los índices de agotamiento del yacimiento; la capacidad de reemplazar y expandir las reservas de petróleo y gas natural mediante actividades de adquisición, desarrollo y exploración; los plazos y costos de las actividades de reparación, construcción y ampliación de ductos, capacidad de almacenamiento, transporte e instalaciones y la capacidad de la Compañía de garantizar el transporte adecuado de productos; los futuros precios del petróleo y gas; el costo de las actividades operativas en Argentina; los tipos de cambio de las divisas, la tasa de inflación y las tasas de interés; el marco regulatorio en materia de regalías, controles sobre los precios de los commodities, controles de cambio, cuestiones relativas a importaciones y exportaciones, impuestos y asuntos ambientales en Argentina; y la capacidad de la Compañía de comercializar exitosamente el petróleo y el gas natural que produce. Se puede consultar información adicional sobre estos y otros factores que podrían afectar a Crown Point en los informes que obran en archivo de las autoridades regulatorias de títulos valores de Canadá, incluida la información contenida en el acápite “Factores de riesgo” del último formulario de información anual presentado por la Compañía, el cual se encuentra disponible en el sitio web de SEDAR (www.sedar.com). Asimismo, la información sobre hechos futuros contenida en el presente se brinda a la fecha de este documento y Crown Point no asume ninguna obligación de actualizarla públicamente o de revisar la información sobre hechos futuros aquí incluida, ya sea como resultado de información nueva, acontecimientos futuros o de otra forma, salvo en la medida de lo expresamente requerido por las leyes aplicables en materia de títulos valores.

Ni la Bolsa de Valores de Toronto ni su Proveedor de Servicios Regulatorios (conforme ese término se define en las políticas de la Bolsa de Valores de Toronto) asumen responsabilidad alguna por la adecuación o exactitud de este comunicado de prensa.